Холодный ветер неизвестно откуда

Холодный ветер неизвестно откуда

После краха Lehman Brothers мировая финансовая система впала в ступор. Прекратилось финансирование и текущей деятельности крупных компаний, и торговли. Призрак Великой депрессии 1930-х гг., воспринимавшейся как нечто далекое и давно забытое, казалось, восстал из небытия.

Кризис перерастал в глобальную панику, подобную которой мир не видел уже много десятилетий. Происходящее стало для здоровых экономик, в том числе и стран БРИК, по выражению председателя Федеральной резервной системы Бена Бернанке, «порывом холодного ветра неизвестно откуда».

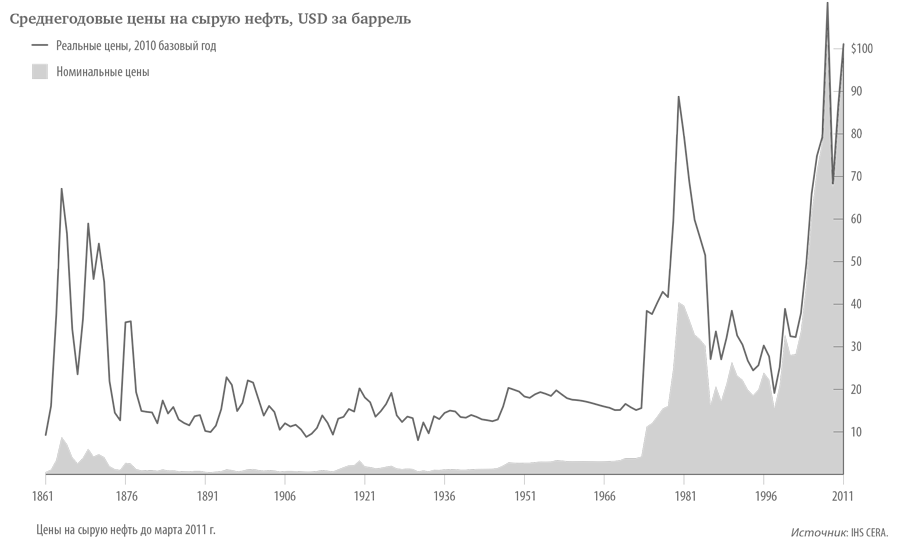

В разгар экономического спада, впоследствии названного Великой рецессией, спрос на нефть продолжал снижаться, в то время как поставки нарастали. Но даже в ту неделю, когда произошел крах Lehman Brothers, на обложке ведущего делового издания красовался прогноз «$500 за баррель». Тогда цена на нефть уже шла вниз, причем весьма стремительно. Еще до конца года нефтехранилища в Кушинге, Оклахома, были заполнены под «горлышко», и цена на WTI рухнула до невероятных $32 за баррель.

Хотя цены потом восстановились, с лихорадкой было покончено.

Осмотрительность некоторых с лихвой окупилась, когда цены пошли вниз. Пожалуй, самый наглядный пример того, насколько важным может быть заблаговременное хеджирование экспорта для производителя нефти, продемонстрировала Мексика. Ее правительство очень уязвимо к колебаниям цены на нефть, поскольку около 35 % его доходов поступает от государственной нефтяной компании Pemex. Внезапное падение цен может привести к бюджетному и социальному кризису. На протяжении многих лет Мексика хеджировала часть своего экспорта нефти. Но в 2008 г. она напрягла силы и захеджировала весь экспорт, зафиксировав цену на приемлемом уровне. Это было недешево – такая страховка обошлась стране в $1,5 млрд. Но, когда цена резко упала, Мексика заработала на хедже $8 млрд прибыли. Таким образом, она сохранила для своего бюджета $8 млрд, которые иначе потеряла бы. Такое можно было провернуть только на внебиржевом рынке. Попытайся Мексика сделать это непосредственно на фьючерсном рынке, масштаб операций привлек бы внимание других участников рынка еще до того, как был захеджирован весь необходимый объем.

Со стороны Мексики эта сделка была не только проявлением благоразумия, но и немалой смелости. После громкого успеха этой операции министр финансов Мексики удостоился уникальной чести – его окрестили «самым успешным в мире, но самым низкооплачиваемым менеджером нефтяной отрасли»28.

В какой мере то, что произошло на нефтяном рынке, можно объяснить фундаментальными факторами, ситуацией на физическом рынке, а в какой финансиализацией и тенденциями на финансовых рынках? По правде говоря, здесь сложно провести четкую границу. Цена формировалась в равной степени под влиянием физического и финансового рынков29.

Первоначальное повышение цен на нефть не было пузырем. Цены шли вверх под действием фундаментальных сил спроса и предложения; шока спроса, вызванного неожиданно высокими темпами роста глобальной экономики и глубокими изменениями, двигателями которых выступали Китай и Индия; а также геополитическими факторами и глобальным нарушением поставок. Но затем стал надуваться ценовой пузырь, который в конечном итоге лопнул30.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Статистика и метеоданные, или что было неизвестно в 1959 году

Статистика и метеоданные, или что было неизвестно в 1959 году В те, теперь уже достаточно далекие годы, еще не была собрана статистика, дающая правильные представления, от чего погибают и могут погибнуть туристы в лыжных походах. И не существовало обоснованных

ПОСЕЕШЬ ВЕТЕР...

ПОСЕЕШЬ ВЕТЕР... Наш собеседник — Арсен Беникович Мартиросян, офицер в отставке, в свое время — сотрудник одной из советских спецслужб. Благодаря своему нестандартному подходу к исследованию событий нашего советского прошлого он приобрел широкую известность среди

ВСЕХ НАС УНЕСЕТ ВЕТЕР

ВСЕХ НАС УНЕСЕТ ВЕТЕР Увлечение молодой актрисой Филис Уокер росло. Дэвид решил сделать из нее кинозвезду и начал с того, что поменял ее имя на более благозвучное – Дженнифер Джонс. Она была его Галатеей, его творением. Дэвид чувствовал себя одиноким-умер его

Статистика и метеоданные, или что было неизвестно в 1959 году

Статистика и метеоданные, или что было неизвестно в 1959 году В те, теперь уже достаточно далекие годы, еще не была собрана статистика, дающая правильные представления, от чего погибают и могут погибнуть туристы в лыжных походах. И не существовало обоснованных

ИМЯ ТВОЕ НЕИЗВЕСТНО, А ДЕЛА ТЫ ДЕЛАЛ ВЕЛИКИЕ

ИМЯ ТВОЕ НЕИЗВЕСТНО, А ДЕЛА ТЫ ДЕЛАЛ ВЕЛИКИЕ 30 июня 1921 года поздно вечером Дерибас получил телеграмму из Тамбовской губчека. В ней говорилось о том, что на следующий день в Москву выезжает группа антоновцев во главе с Ишиным и Эктовым. Петрович по прибытии в Москву

Глава 10. Холодный душ из садового шланга

Глава 10. Холодный душ из садового шланга 5 декабря Браухич и Гальдер были вызваны наконец в рейхсканцелярию. Гитлер находился в несколько возбужденном состоянии, что генералы заметили сразу, когда их провели в кабинет. Едва кивнув вошедшим, Гитлер продолжал прохаживаться

Глава 1 ОНИ ПОСЕЯЛИ ВЕТЕР

Глава 1 ОНИ ПОСЕЯЛИ ВЕТЕР Историки, пишущие об авиации, прослеживают события от самых первых воздушных атак против Германии до событий 10 мая 1940 года.До этого дня воздушные атаки Королевские ВВС осуществляли лишь по крупным боевым кораблям, мостам или артиллерийским

2. Неизвестно за что

2. Неизвестно за что — Вы за что сидите?В ответ Климентий Ильич пожимает плечами.— Не знаю.— А кто же знает?— Никто…Арестовали его на ставропольской обувной фабрике, где он работал мастером цеха и, не допрашивая, отвезли в городскую тюрьму. Просидев там больше года без

«Холодный дом»: плата за проживание Воротниковский переулок, 12 (ныне – галерея «Дом Нащокина»)

«Холодный дом»: плата за проживание Воротниковский переулок, 12 (ныне – галерея «Дом Нащокина») Но к 1834 году из «теплого дома» на Сивцевом Вражке пришлось съехать. Как, почему – теперь не узнаешь. Зато известно другое – с Ольгой Нащокин разошелся, и в новый московский дом в

Часть 7 ВЕТЕР УБИЙСТВ[189]

Часть 7 ВЕТЕР УБИЙСТВ[189] Просто в воздухе носилось что-то, знаете ли. Что-то в воздухе носилось. Хуан Флинн Мы еще позаботимся о стукачах и других врагах. Сандра Гуд Прежде чем исчезнуть, Рональд Хьюз, пропавший адвокат защиты на суде по делу об убийствах Тейт — Лабианка,

Деньги на ветер

Деньги на ветер Не буду кривить душой — некоторые критические комментарии в брошюре все же есть. Один из участников собрания призывал приостановить покорение космоса, поскольку на Земле еще много нерешенных социальных проблем. Голдин ответил, что он сочувствует этим

Боковой ветер

Боковой ветер Шулерские приемы родились вместе с игральными каргами. Совершенствовать «боковой ветер» (именно так называют шулерские манипуляции) очень сложно, изобрести новые приемы – практически невозможно. В арсенале карточных мошенников превалируют классические

Ветер и электричество

Ветер и электричество В 1883 г., через год после того, как заработала электростанция Эдисона на Перл-стрит, возник вопрос, может ли ветер конкурировать с углем как источник энергии для генерирования электричества? Журнал Scientific American писал: «Непонятно, почему столь доступный