Долги

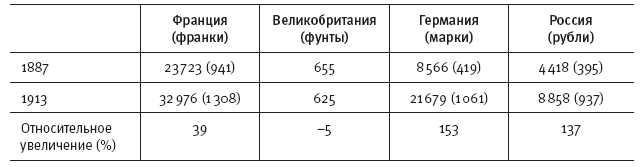

Другой источник средств для дорожающей внутренней и внешней политики – это, разумеется, заимствования. Как показано в таблице 14, одни страны пользовались этой возможностью охотнее, чем другие. И Германия, и Россия накопили после 1887 года крупный государственный долг. Тем не менее после перехода России [в 1897 году] на золотой стандарт курс рубля в стерлинговом выражении повысился, и ее внешний долг в 1890–1913 годах вырос лишь на две трети. В то же время объем государственного долга Германии увеличился более чем вдвое. Франция (в абсолютном выражении) также много занимала, хотя уже имела больше долгов, чем Германия (отсюда меньший рост ставок). Великобритания на этом фоне представляла собой необычную картину: в 1887–1913 годах объем ее государственного долга уменьшился. Этот успех тем более впечатляющ, если помнить, что Англо-бурская война (1900–1903) привела к дополнительным заимствованиям на сумму 132 миллиона фунтов.

Таблица 14. Государственный долг европейских стран, исчисленный в национальной валюте и фунтах стерлингов (1887–1913 гг.)

прим. “Германия” = имперский центр + союзные государства.

* Увеличение доли дано в стерлинговом выражении.

источники: Schremmer, Public Finance, p. 398; Mitchell and Deane, British Historical Statistics,

pp. 402f; Hoffmann el al., Das Wachstum der deutschen Wirtschaft, pp. 789f; Apostol, Bernatzky

and Michelson, Russian Public Finances, pp. 234, 239.

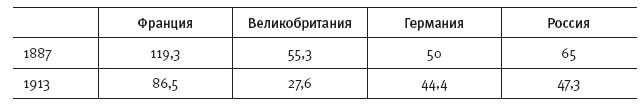

Повторюсь: беспрецедентный экономический рост не обернулся непосильным бременем. Более того, во всех четырех рассмотренных случаях совокупная задолженность в отношении к чистому национальному продукту сокращалась (табл. 15).

Таблица 15. Государственный долг европейских стран в виде доли чистого национального продукта (1887–1913 гг.)

прим. “Германия” = имперский центр + союзные государства.

источники: Schremmer, Public Finance, p. 398; Mitchell and Deane, British Historical Statistics,

pp. 402f; Hoffmann el al., Das Wachstum der deutschen Wirtschaft, pp. 789f; Apostol, Bernatzky

and Michelson, Russian Public Finances, pp. 234, 239; Hobson, Wary Titan, pp. 505.

У английского правительства имелась несравненная система заимствований, восходящая к XVIII веку. В отличие от ведущих стран континентальной Европы, Англия пережила эпоху войн (кульминация которой пришлась на Ватерлоо) без дефолта по своим облигациям и без обмана держателей государственных обязательств путем разгона инфляции (в этом был смысл решения в 1819 году вернуться к золотому стандарту). До 1873 года государственный долг Великобритании существенно превышал долг континентальных стран. Он был более чем в десять раз больше налоговых поступлений; а расходы на его обслуживание в 1818–1855 годах составляли около 50% бюджетных расходов 63. Это заставило английских политиков избегать новых заимствований, и когда во время Англо-бурской войны они были вынуждены занимать, им стало не по себе. Эдвард Гамильтон из Министерства финансов заявил Асквиту в 1907 году: “Сумма денег, которую может собрать государство, небезгранична. Во время войны с бурами мы все считали иначе, но теперь знаем, что тогда существенно подорвали свой кредит заимствованиями” 64.

В действительности, однако, рынок консолей (аналог нынешних “золотообрезных” ценных бумаг) мало вырос с двадцатых годов XIX века. Викторианские политики настолько умело ограничивали государственные заимствования, что общая номинальная стоимость государственного долга снизилась примерно с 800 миллионов фунтов (в 1815 году) примерно до 600 миллионов фунтов (сто лет спустя). Для истории финансового менеджмента XIX века это почти уникальный случай. Накануне Первой мировой войны государственный долг Великобритании в отношении к национальному доходу достиг исторического минимума – всего 28%: это гораздо ниже показателей остальных великих держав. Совокупная задолженность лишь в три раза превышала совокупный доход, а обслуживание долга составляло менее 10% совокупных расходов. Кроме того, британский рынок ликвидных средств был крупнейшим на планете и самым развитым. Рынком управлял Банк Англии и неофициальная элита частных и акционерных банков, поэтому краткосрочное заимствование также было делом довольно простым.

Государственный долг Франции по современным меркам был удивительно велик. С 1887 года он вырос почти на 40% и в 1913 году составлял около 86% национального дохода. (Это самый высокий показатель среди великих держав.) Обслуживание государственного долга составляло наибольшую долю расходов центральных органов управления 65. Это выдает французскую привычку (вне зависимости от политических перемен) сводить бюджет с дефицитом. Бюджет на протяжении XX века оказывался сбалансированным всего несколько раз, и долг (еще в 1815 году относительно небольшой) неуклонно рос. Крупный государственный долг был по вкусу французским вкладчикам, привязавшимся к вечной ренте (rentes perp?tuelles) – правительственным долговым обязательствам с бесконечно большим сроком. Они питали к ренте привязанность даже более сильную, чем вошедшие в поговорку английские вдовы и сироты с их консолями. Налоговые льготы приучили французов ссужать правительство на долгий срок под невысокий, зато гарантированный процент. Неслучайно экономисты выделяют класс рантье, характерный для Франции XIX века.

Во второй половине XIX века суммарный государственный долг России в номинальном выражении также резко вырос. В 1886–1913 годах он удвоился (с 4,4 миллиарда до 8,8 миллиарда рублей). Однако это (вопреки мнению Кахана, будто широкое привлечение государством заемных средств для финансирования тяжелой промышленности ведет к “вытеснению” частных инвестиций) не увеличивает бремя 66. Российская экономика развивалась так быстро, что внешний долг страны накануне Первой мировой войны уменьшился примерно с 65 до 47% национального дохода. Более того, в России пропорция общей задолженности к налоговым поступлениям была меньше (2,6 к 1), чем во Франции (6,5 к 1) или Великобритании (3,3 к 1). На обслуживание государственного долга в 1900–1913 годах приходилось около 13% расходов центральных органов управления (чуть меньше, чем в Англии) 67. Нет никаких признаков вытеснения частных инвестиций государственными: доля государственных облигаций на российском рынке капитала снизилась с 88% (1893 год) до 78% (1914 год). Очень большая доля государственного долга России находилась в руках иностранцев, не готовых инвестировать в частные российские компании 68.

Немцы следовали принципу науки о финансах (Finanzwissettschaft), гласящему, что не только чрезвычайные расходы (например, на ведение войны), но и производительные расходы (наподобие инвестиций в государственные предприятия) следует оплачивать не из текущих поступлений, а из заемных средств. Убежденность в том, что строительство германского ВМФ в мирное время “принесет выгоду”, оправдывало расходы на программу Тирпица 69. Наряду с увеличением ежегодных расходов на флот с 86 миллионов марок (1891–1895 годы) до 228 миллионов марок (1901–1905 годы), государственный долг Германской империи вырос с 1,1 миллиарда до 2,3 миллиарда марок 70. В 1901–1907 годах в среднем около 15% своих ординарных и экстраординарных доходов Германская империя получала от заимствований. В 1905 году более 1/5 доходов пришлось на этот источник 71. Стоимость обслуживания государственного долга росла пропорционально расходам имперского бюджета, и это порождало протесты против “закабаления масс в пользу кредиторов государства” 72. Более того, постоянный дефицит имперского бюджета привел к увеличению (с 4 до 9%) доли краткосрочных обязательств в структуре общей задолженности.

Положение немцев осложняло и то, что заимствования имперского центра сопровождались огромным ростом заимствований союзных государств и муниципалитетов. Фактически на рынке капитала конкурировали заемщики трех уровней. В 1890 году задолженность империи составляла 1,3 миллиарда марок: немногим больше, чем долг муниципалитетов (1 миллиард марок). Совокупная задолженность союзных государств достигала 9,2 миллиарда марок, и около 2/3 ее приходилось на Пруссию. Это могло быть мерой вытеснения частных заемщиков. В 1896–1913 годах объем облигационных займов государственного сектора вырос на 166% (частного сектора – всего на 26%). После 1901 года займы государственного сектора составляли в среднем 45–50% номинальной стоимости всех обращавшихся на бирже ценных бумаг 73. К 1913 году общий долг государственного сектора достиг 32,8 миллиарда марок, причем чуть более его половины составляла задолженность союзных государств (16% приходилось на имперский центр, а остальное на муниципалитеты) 74. В отличие от Великобритании и Франции, Германия нуждалась в иностранных деньгах для удовлетворения нужды государственного сектора в кредитах. Почти 20% государственного долга в 1913 году находилось в руках зарубежных инвесторов.

Современников тревожило это положение. И все же важно объективно оценивать внешний долг Германии. Государственный долг накануне войны составлял примерно 60% ВНП. Увеличившееся бремя его обслуживания в 1913 году составляло 11% государственных расходов. Если сопоставить долг центральных органов управления трех стран Антанты с суммарной задолженностью центральных органов управления Германской империи и ее субъектов (табл. 15), то последняя окажется ниже, чем в России и Франции.

В Австро-Венгрии также страшились грядущей налогово-бюджетной катастрофы. В конце восьмидесятых годов XIX века Гольштейн докладывал в Берлин: “Несмотря на то, что все новые налоги, направленные на сбалансирование бюджета, остаются благим пожеланием, они охотно продолжали делать долги” 75. Экономист Ойген фон Бем-Баверк настаивал, что двуединая монархия “живет не по средствам”. И, разумеется, австрийцев раздражало, что венгры платят меньше. Ежегодные отчисления Венгрии на обслуживание общего долга составляли фиксированную сумму – 2,9 миллиона, а западной части страны оставалось нести бремя новых долгов. Впрочем, и эти временные трудности были преодолены. На самом деле государственный долг в 1913 году не превышал 40% национального дохода. В сравнении с периодом до 1867 года это невероятная умеренность. Обслуживание государственного долга в 1907 году составляло всего 14% расходов Австрии – по сравнению примерно с 33% в пятидесятых – шестидесятых годах XIX века 76.

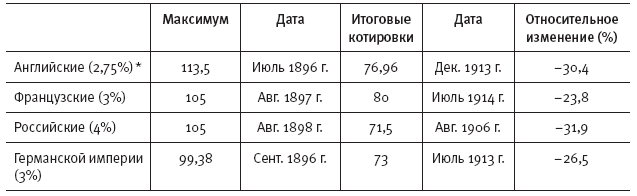

Таким образом, влияние гонки вооружений на государственные кредиты было относительно очевидным: внешний долг в реальном выражении снижался. Тем не менее современников тревожило абсолютное увеличение объема государственных заимствований. Дело в том, что оно, как казалось, вело к увеличению стоимости обслуживания государственного долга – если исходить из стоимости (или доходности) государственных облигаций.

В XIX веке международный рынок облигаций превратился в чрезвычайно чувствительный аппарат для оценки экономических и политических настроений капиталистов. К началу XX века рынок облигаций характеризовался колоссальной оборачиваемостью инвестированного капитала, в основном сбережений западных элит. Кроме того, учитывая еще их непропорционально большое политическое влияние в то время, конъюнктурные колебания заслуживают гораздо большего внимания, чем ему обычно уделяют историки. Это был довольно эффективный рынок: к 1914 году индивидуальных игроков и организаций, торгующих облигациями, стало довольно много, а затраты по сделкам сделались сравнительно невелики. Более того, благодаря прогрессу международной связи (особенно телеграфу) этот рынок стремительно реагировал на новости политики. В удешевлении государственных облигаций (или росте их доходности) примерно после 1890 года (табл. 16) многие усматривали признак фискальной “перенапряженности”.

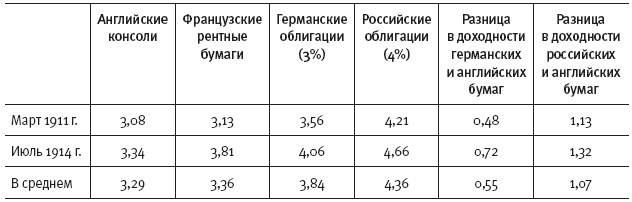

Главной причиной снижения стоимости облигаций в действительности являлся резкий рост инфляции. Это явление было вызвано увеличением производства золота и, что еще важнее, стремительным развитием банковского посредничества, которое активизировало использование бумажных денег и безналичных платежей (особенно межбанковского клиринга). Современники, однако, усматривали в росте доходности государственных облигаций своего рода рыночный протест против слабой налогово-бюджетной политики. Но это справедливо лишь с той точки зрения, что конкуренция государственного и частного секторов на рынке облигаций взвинчивала стоимость заимствований в целом (в Германии это было проще). Тем не менее обвинения в фискальной невоздержанности постоянно звучали и слева, и справа в адрес большинства правительств, даже английского. Как показано в таблице 17, рост доходности облигаций был явлением повсеместным. Интереснее, однако, тот факт, что налицо разность (“разрыв”) в доходности облигаций разных стран. Эта разность отражала рыночные оценки не только налогово-бюджетной политики, но и внутренней и внешней политики в целом: связь между риском революции, войны и неплатежеспособностью традиционно тесная. Вероятно, поэтому (учитывая опыт 1904–1905 годов и проблемы более общего характера, обусловленные экономической и политической “отсталостью” страны) в России в сравнении с другими великими державами инвестиции считались более рискованными. Интереснее следующее: заметен разрыв между уровнем доходности очень похожих германских и английских, а также французских государственных облигаций. Это обстоятельство невозможно объяснить с точки зрения больших требований частного сектора германской экономики на берлинском рынке капитала, так как речь идет о лондонском курсе (и вообще инвесторы, как правило, выбирали между долговыми обязательствами правительств, а не между обязательствами промышленных предприятий и государственными облигациями). Таким образом, инвесторы считали кайзеровскую Германию в финансовом отношении слабее ее западных конкурентов.

Таблица 16. Котировки государственных облигаций крупнейших европейских стран (ок. 1896–1914 гг.)

прим. Для 1913 года цена облигаций с 2,5-процентной доходностью исчислена исходя из доходности 2,75.

источник: Economist (приведены еженедельные заключительные цены).

Котировки государственных облигаций, еженедельно и ежемесячно публиковавшиеся в финансовых изданиях вроде Economist, позволяют детально изучить колебания. По историческим причинам номинальная процентная ставка по долговым обязательствам великих держав изменялась: почти весь XIX век английские консоли приносили 3%, однако в 1888 году ставка сократилась до 2,75%, а в 1903 году – до 2,5%. К девяностым годам XIX века ставка по германским и французским облигациям составляла 3%, российским – 4% (по займам, размещенным после революции 1905 года, – 5%). Инвесторов-современников, как правило, сильнее интересовали доходность облигаций и колебания цены спроса, в первую очередь зависящие от ожиданий касательно платежеспособности того или иного государства. Для наглядности я решил пересчитать (при помощи коэффициента доходности) стоимость облигаций ведущих держав, если бы ставка по всем этим бумагам составляла 3%. На рис. 6 показан рассчитанный таким образом среднемесячный курс английских консолей в 1900–1914 годах. Рис. 7 показывает еженедельную цену при закрытии рынка французских, германских и российских облигаций в тот же период, причем цена российских бумаг соответственно пересчитана.

Таблица 17. Доходность государственных облигаций ведущих стран (1911–1914 гг.)

источник: Economist (приведены среднемесячные цены на Лондонской бирже).

Следует подчеркнуть, что курс германских государственных облигаций был значительно ниже (в среднем на 10%) английских и французских. Хотя дело может быть отчасти в формальных различиях, разрыв цен государственных облигаций нагляднее всего демонстрирует презюмируемый риск вложений в германские долговые обязательства в сравнении с английскими. Разрыв цен германских и российских государственных облигаций также показателен. Как и следовало ожидать, он заметно увеличился в период Русско-японской войны (1904–1905) и затем революции, однако к 1910 году стал меньше разрыва между французскими и германскими долговыми обязательствами. Но не только Великобритания и Франция в глазах инвесторов представляли собой более надежных по сравнению с Германией заемщиков. Некоторое время вскоре после отставки Бюлова 4-процентные облигации Германской империи котировались даже ниже 3,5-процентных итальянских бумаг 77.

Рисунок 6. Среднемесячный курс британских консолей, рассчитанный исходя из трех-процентной доходности (1900–1914 гг.)

источник: Accounts and Papers of the House of Commons, vols. li, xxi.

Рисунок 7. Еженедельные заключительные цены французских (вверху), германских (посередине) и российских (внизу) государственных облигаций, рассчитанные исходя из трехпроцентной доходности (1900–1914 гг.)

источник: Economist.

Современники, конечно, видели это. В 1909–1910 годах, когда выпуск облигаций Пруссии и Германской империи на общую сумму 1,28 миллиарда марок не был встречен ажиотажем на бирже, многие решили, как и министр финансов Адольф Вермут, что “финансовое вооружение” страны не соответствует боевому 78. Проблема роста доходности германских облигаций особенно тревожила Макса Варбурга и других международных банкиров 79. В 1903 году Варбург (по настоянию Бюлова) попытался завести на эту тему разговор с кайзером, однако тот отмахнулся и уверенно заявил, что “русские первыми вылетят в трубу” 80. В 1912 году Варбург подготовил для Всегерманского банковского съезда доклад “Подходящие и неподходящие способы увеличить цену государственных облигаций” 81, а в следующем году экономист Отто Шварц возразил кайзеру, заявив, что германские финансы слабее российских 82. Это заметили и за рубежом. То обстоятельство, что “германские трехпроцентные облигации встали на 82”, а “бельгийские – на 96”, предоставило Норману Энджеллу один из главных доводов за экономическую нерациональность милитаризма 83. А высокая доходность германских облигаций займа 1908 года кое-кого в Сити навела на мысль, что этот новый заем является, по сути, военным 84.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК